هادی بهرامی; بازار: سرمایه گذاری در دلار یکی از روش های مناسب بازدهی در بازارهای مالی و اقلام مرتبط با دلار است که تنها در صورت تحلیل مناسب شرایط اقتصادی در این حوزه محقق می شود. تجزیه و تحلیل فنی به شما امکان می دهد تا حرکت قیمت بازارها را پیش بینی کنید. در مقاله جامع تحلیل قیمت دلار به تمامی معیارهای تحلیل فاندامنتال و تکنیکال پرداخته ایم. در زیر به بررسی حرکت کوتاه مدت قیمت دلار آزاد می پردازیم.

تحلیل تکنیکال کوتاه مدت

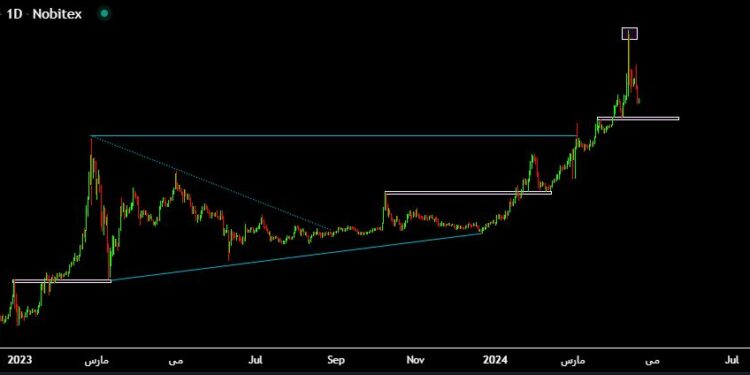

قیمت دلار آزاد در آبان ماه ۱۴۰۲ با افزایش ۴۶ درصدی از محدوده ۵۰۰۰۰ تومان به ۷۲۰۰۰ تومان و پس از ایجاد حد بالایی تاریخی (ATH) در ۲۴ ام. فروردین در این ماه (۱۴۰۳) حدود ۱۰ درصد کاهش داشته و اکنون حمایت جدی با قیمت ۶۳۰۰۰ تومان در پیش است تا بتوانید از این خط حمایتی بهره ببرید. او برای خرید سهام مرتبط با درآمد دلار، ارزهای دیجیتال، صندوق های طلا و حتی تتر را زیر نظر داشت. با فراتر رفتن از آخرین سقف سخت فراکتال، قیمت می تواند به اهداف بالاتر برسد و قیمت سایر بازارهای مرتبط را افزایش دهد. در غیر این صورت اگر حمایت ۶۳ و به خصوص ۶۱ هزار تومان از بین برود، ۲۵ درصد کاهش می تواند رخ دهد. اسفند در ماه ۱۴۰۱ شاهد کاهش قیمت به سمت حمایت مطمئن ۵۵۰۰۰ تومانی خواهیم بود. البته باید به یک نکته مهم اشاره کرد. همچنین شرایط اقتصادی ناشی از تحریمها، تورم، سیاستهای بانک مرکزی، افزایش نقدینگی و روحیه سرمایهگذاران بر رشد قیمت دلار تأثیرگذار است و پس از شوک احتمال جنگ، فضای آرامی را تجربه میکنیم. اگر اینطور باشد روند ادامه دارد. و دخالت بانک مرکزی در بازار درهم و خبر ورود به بازار تتر، افزایش درآمد ارزی دولت به دلیل افزایش قیمت نفت و فروش نفت از یک سو و کاهش منفی بیشتر غیر اخبار اقتصادی تقاضای روانی بازار، قیمت ها پایین تر خواهد بود

سیگنال نوسانگر

علاوه بر این، نوسانگر RSI در ناحیه اشباع بیش از حد قوی و زیر مقاومت استاتیک اصلی بلندمدت قرار دارد، که نشان میدهد شاخص طمع فراتر از حد رشد کرده است، که جای تعجب نیست. زیرا شرایط اقتصادی ناشی از تحریم ها، تورم و نگرانی های ژئوپلیتیکی باعث رشد بازارهای بنیادی شده است. آنچه بازار نشان می دهد و انتظار می رود شاخص اشباع قیمت را اندکی کاهش دهد و همین محدوده ۶۱ هزار تومانی حداقل در میان مدت می تواند کف خوبی باشد. نوسان ساز MacD نیز واگرایی واضحی را نشان می دهد که نشان دهنده ضعف روند و حجم تقاضا است که مانند RSI می تواند به عنوان یک شکست کوتاه مدت در قیمت و در نهایت شاخص های مبدا متحرک EMA و SMA در بلند مدت دیده شود. اصطلاح صلیب طلایی زده شد و سیگنال قیمتی صعودی را تا اواسط سال ۱۴۰۴ ارسال کرد.

گفتگو در مورد این post